A aprovação da Reforma Tributária no Brasil marca um dos momentos mais importantes para o setor produtivo nacional nas últimas décadas. Depois de mais de 30 anos de discussões, o país finalmente começa a sair de um sistema tributário caótico, burocrático e confuso, para um modelo mais alinhado com economias modernas.

Se você é empresário, independentemente do porte ou setor, essa mudança vai impactar diretamente a sua operação — do preço final do produto, passando pelo planejamento tributário, até as estratégias de expansão.

Este artigo vai te mostrar, com profundidade e clareza, os principais pontos da Reforma Tributária, por que ela é tão necessária, e o que você precisa fazer para preparar sua empresa.

Contextualizando: por que o sistema tributário atual é um problema?

Antes de entender as mudanças, é fundamental lembrar do ponto de partida.

O Brasil possui um dos sistemas tributários mais complexos e caros do mundo. Hoje, são dezenas de tributos que se sobrepõem, com regras distintas, obrigações acessórias específicas, e uma carga tributária pesada tanto para o contribuinte quanto para o Estado.

Alguns exemplos:

O ICMS varia de estado para estado, com alíquotas diferentes e regimes especiais que mudam conforme a mercadoria.

O ISS muda de município para município.

PIS e Cofins têm regimes cumulativos e não cumulativos, com regras distintas e apuração complicada.

Existe um alto custo de conformidade fiscal: segundo o Banco Mundial, as empresas brasileiras gastam mais de 1.500 horas por ano só para lidar com tributos.

Além disso, há um problema estrutural: impostos sobre consumo incidem de forma desigual, pesando mais sobre quem ganha menos, e encarecendo artificialmente produtos e serviços.

Ou seja, a Reforma não vem como um ajuste — ela é uma reconstrução necessária.

O que a Reforma Tributária muda na prática?

Unificação de tributos: nasce o IVA brasileiro

Atualmente, o consumo é tributado por diversos impostos federais, estaduais e municipais. Isso vai mudar com a criação de dois tributos principais, que seguem o modelo do IVA (Imposto sobre Valor Agregado):

• CBS (Contribuição sobre Bens e Serviços)

Tributo de competência federal. Substitui PIS, Cofins e parte do IPI. Será cobrado pela União.

• IBS (Imposto sobre Bens e Serviços)

Tributo de competência compartilhada entre estados e municípios. Substitui ICMS (estadual) e ISS (municipal).

Ambos os tributos terão sistema de crédito financeiro amplo e irrestrito, com incidência apenas sobre o valor agregado. Isso evita o efeito cascata (tributação em cima de tributação) e permite que cada empresa pague apenas sobre o que efetivamente adicionou à cadeia.

Esse modelo já é utilizado em países como Alemanha, França e Canadá — com bons resultados na eficiência fiscal e competitividade econômica.

Criação do Imposto Seletivo

A Reforma também prevê um Imposto Seletivo (IS), que será utilizado para tributar produtos e serviços que geram externalidades negativas à sociedade, como:

Cigarros

Bebidas alcoólicas

Produtos poluentes

Esse imposto tem caráter regulatório, não arrecadatório. Ou seja, o foco é desincentivar o consumo desses produtos, não gerar receita. Ainda assim, pode impactar diretamente setores que trabalham com esses itens.

Cobrança do imposto no destino, e não mais na origem

Um dos pontos mais estratégicos da Reforma é a mudança na lógica de arrecadação: o novo sistema prevê que os impostos sobre consumo passem a ser cobrados no local de destino da mercadoria ou serviço, e não mais no local de origem.

Hoje, por exemplo, quando uma empresa de São Paulo vende para o Ceará, parte do imposto fica em São Paulo. Com a Reforma, o imposto será arrecadado no Ceará — onde a mercadoria foi efetivamente consumida.

Isso:

Reduz a guerra fiscal entre estados e municípios;

Estimula uma distribuição mais justa da arrecadação;

Elimina a vantagem artificial de produzir em determinados estados apenas por causa do ICMS.

Crédito financeiro amplo e universal

Uma das maiores distorções do sistema atual é a limitação de créditos tributários para alguns setores.

Por exemplo: na indústria, você consegue aproveitar boa parte do que pagou na compra de insumos. Mas em serviços, muitas vezes isso não é possível — o que aumenta o custo final e distorce a concorrência.

A Reforma resolve isso com a lógica do crédito financeiro universal:

Todo imposto pago em etapas anteriores pode ser recuperado como crédito;

Isso vale para todas as empresas e setores, independentemente do regime tributário.

Na prática, toda compra gera um crédito, e o imposto só incide sobre a diferença entre o que você comprou e o que vendeu.

Fim dos benefícios fiscais e transição com regras claras

A Reforma traz o fim dos benefícios fiscais unilaterais e da chamada “guerra fiscal”, onde estados brigavam por empresas oferecendo isenções e vantagens que muitas vezes causavam mais problemas do que soluções.

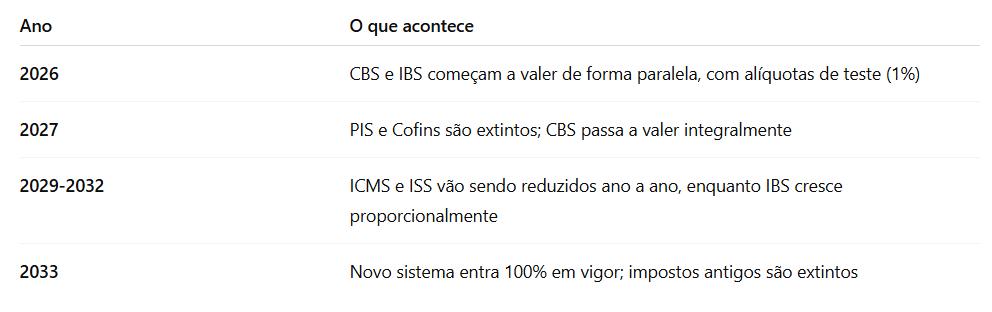

Mas a mudança será gradual. Haverá um período de transição entre 2026 e 2033, dividido assim:

O impacto direto da Reforma Tributária nas empresas

Redução da burocracia tributária

Hoje, empresas precisam declarar, apurar e pagar múltiplos tributos com regras e prazos diferentes. Com a unificação, haverá menos declarações, menos cálculos paralelos e menos risco de erro.

Previsibilidade e segurança jurídica

Com regras mais simples e um modelo consolidado, empresas poderão fazer planejamentos fiscais e financeiros com mais confiança e menos surpresas.

Mais justiça tributária

A lógica do IVA e do crédito financeiro amplo reduz distorções e nivela a carga tributária entre os setores, beneficiando especialmente os que antes tinham pouca capacidade de recuperar tributos.

Atenção redobrada para prestadores de serviços

Empresas de serviços — como agências, consultorias e terceirizações — podem ter um aumento na carga tributária, já que não terão mais regimes especiais ou alíquotas diferenciadas. Será necessário revisar contratos, repensar margens e ajustar preços.

Como se preparar agora? Dicas práticas para o empresário

Reavalie o regime tributário atual

Sua empresa é Simples Nacional? Lucro Presumido? Lucro Real? Com as novas regras, isso pode deixar de ser vantajoso. Analise já!

Atualize seu sistema ERP

É fundamental que seu sistema de gestão esteja preparado para lidar com os novos tributos, geração de créditos e mudanças nas alíquotas. Se não estiver, você pode ficar para trás já em 2026.

Capacite o time contábil e fiscal

O conhecimento será um ativo. Equipes bem treinadas vão saber identificar oportunidades de crédito, evitar erros e garantir conformidade com as novas regras.

Reavalie sua precificação

Com o fim do efeito cascata e a mudança nas alíquotas, os preços de produtos e serviços podem mudar. Faça simulações e ajuste suas tabelas com antecedência.

Faça planejamento tributário de médio e longo prazo

Com o cronograma de transição já definido, é possível traçar cenários, ajustar contratos e antecipar decisões estratégicas com base no novo modelo.

Conclusão: um novo jogo começa, e quem entender as regras primeiro sai na frente

A Reforma Tributária brasileira não é uma simples mudança legislativa. Ela representa um novo sistema, com lógica própria, desafios de adaptação e muitas oportunidades para quem estiver atento.

Empresas que agirem rápido vão ganhar eficiência, reduzir custos e conquistar vantagem competitiva em um cenário mais equilibrado e menos burocrático.